Para você, que tem dúvidas e dificuldades na hora de declarar sua renda e patrimônio, explicamos alguns pontos básicos. Fique de olho!

Todo ano, nessa época, você começa ouvir falar do famoso IR (Imposto de Renda), correto? Além disso, toda vez surgem dúvidas e dificuldades na hora de declarar sua renda e patrimônio. Pensando nisso, explicamos abaixo alguns pontos básicos sobre essa declaração. Confira!

Até quando devo entregar meu IR?

No ano de 2017 o imposto de renda pode ser entregue até dia 28 de abril.

O que, afinal, é o IR?

A declaração do Imposto de Renda da Pessoa Física (IRPF) nada mais é do prestar contas à Receita Federal dos valores que recebemos, considerando salários, bens e aplicações financeiras.

A partir disso, é feito um “acerto de contas” entre o contribuinte (você) e o fisco. “Resumindo, quem pagou impostos a menos no ano anterior, precisará pagar um valor extra. Quem pagou a mais, terá direito a receber restituição”, explica Renato Miranda, contador de São Paulo.

Será que eu terei que pagar algo ou vou receber algum dinheiro extra?

Na verdade, você só saberá se vai pagar ou receber quando finalizar seu imposto de renda. “Isso acontece porque levamos muitos fatores em consideração. O que foi pago, quantos empregos a pessoa tem, quais as despesas anuais do contribuinte, entre outras coisas”, explica Renato.

Mas, no geral, contribuintes que tem apenas uma fonte de renda não precisam pagar nada a mais do que já foi pago ao longo do ano para o Governo enquanto aqueles que tem duas ou mais fontes tributáveis costumam ter imposto a pagar.

Por que eu preciso declarar o que gastei?

Na hora de fazer sua declaração, é importante listar alguns gastos específicos que você fez no ano. “Despesas próprias ou dos filhos/dependentes com médico e educação, geram descontos nos impostos já pagos”, explica Renato.

Além delas, a previdência também deve ser levada em consideração no IR. Dessa forma, alguns valores são deduzidos da tabela de pagamento e você, consequentemente, paga menos para o Governo ou ainda recebe uma restituição dos valores pagos ao longo do ano.

Quem precisa prestar contas

A Receita Federal elabora uma lista de regras para você saber se precisa, ou não, prestar contas. Entre as exigências, a primeira delas é a quantia que a pessoa física ganhou no ano anterior.

Se você recebeu rendimentos tributáveis, entre eles salário, aposentadoria, aluguéis de imóveis acima de R$ 28.559,70, ou seja, algo girando em torno de R$2.196 ao mês, contando com o 13°, é obrigado a declarar sua renda. Algumas das outras exigências:

Se você recebeu rendimentos de poupança, indenizações de seguro (quando seu carro foi roubado, por exemplo) ou recebeu algum tipo de prêmio ou ganhou algo com aplicações financeiras, precisa declarar seu imposto.

Se você tem um imóvel ou propriedade acima de R$ 300 mil; precisa declarar seu imposto.

Se você pratica atividades rurais e ganhou mais de R$ 142.798,50 no último ano, precisa declarar seu imposto de renda.

Se começou a morar no país em qualquer mês do ano anterior, precisa declarar imposto de renda.

Como funciona essa cobrança

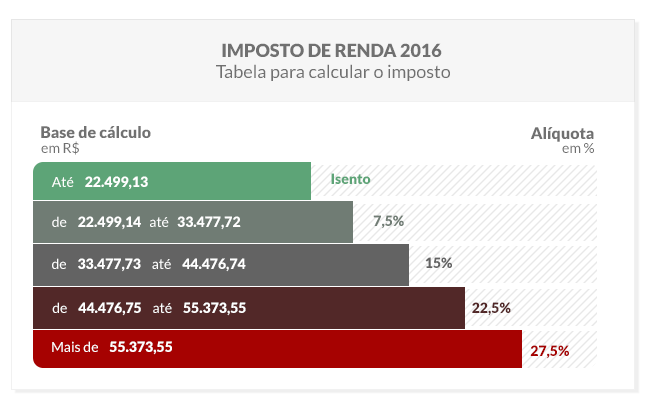

O IRPF (imposto sobre a renda das pessoas físicas) apresenta alíquotas que variam conforme a renda dos contribuintes. Para que um aumento salarial não resulte em menos dinheiro para o trabalhador, já que a alíquota cobrada será maior, a nova taxa incide apenas sobre a diferença que ultrapassa cada uma das faixas.

Se, por exemplo, o Sr. Augusto recebe um salário anual de R$ 20.000, ele é isento do imposto de renda. Entretanto, ele recebe uma promoção, e passa a ter um salário anual de R$ 24.000. Com o aumento, o Sr. Augusto deve passar a contribuir com uma alíquota de 7,5 por cento.

A tributação será cobrada apenas sobre a diferença entre o limite da faixa anterior e o novo salário do Sr. Augusto (R$ 24.000 – R$ 22.499,14 = R$ 1.500,86). Assim, a alíquota de 7,5 por cento irá incidir sobre os R$ 1.500,86 de diferença, resultando em um Imposto de Renda de R$ 112,56. Entendeu? Na tabela fica ainda mais fácil visualizar como funciona a cobrança!

Como faço para declarar e o que devo ter em mãos na hora de fazer minha declaração

Se você acabou de descobrir que se enquadra em um dos requisitos, é bom começar a se preparar para a declaração. Além de saber como o IR funciona, é importante ter em mente qual a documentação necessária para comprovação dos rendimentos e das despesas dedutíveis, certo?

“A Receita pode questionar alguma informação e, se isso acontecer, será necessário ter todos os comprovantes. Por isso, o ideal é sempre guardá-los, de preferência, impressos”, alerta Renato.

Além disso, lembre-se que esses comprovantes devem ser guardados por, no mínimo, 5 anos. Abaixo, o que você precisa providenciar:

Informe de rendimento do banco (que traz tudo que você recebeu, rendimentos de operações financeiras e outras transações bancárias). Normalmente esse documento é enviado pelo próprio banco ou fica disponível no Internet Bank. Vale ressaltar que, em geral, o informe da previdência vem separado do informe de outras aplicações.

Informe de rendimento do seu empregador, que deve ser providenciado pela própria empresa onde você trabalha.

Se você investe em ações ou títulos, vai precisar, também, do Informe de rendimento da sua corretora que contém o saldo em conta e em cada aplicação, além de todos os rendimentos anuais.

Recibos! É isso mesmo. Quando você for registrar as possíveis deduções, precisa ter guardado os recibos que comprovam esses gastos. Por exemplo: comprovantes de consultas, gastos com planos de saúde, boletos pagos de escolas e faculdades e comprovantes de contribuição previdenciária.

Se você paga ou recebe aluguel, precisa reunir, também, esses comprovantes. Se no seu caso você é o proprietário, ou seja, recebe aluguel, os depósitos bancários servem como comprovantes.

Use o aplicativo da receita

Para te ajudar nessa tarefa nada fácil, a Receita Federal disponibiliza um aplicativo que fornece um guia passo a passo que facilita a inclusão de dados e faz o cálculo para você.

“E o bom desse aplicativo é que ele é totalmente amigável e os nomes que você encontra nele são exatamente ou muito próximos dos nomes apresentados nos documentos e informes de rendimento que você vai precisar usar”, explica Marcela Kawauti, economista do SPC Brasil. Por isso, não tenha medo de acessar a plataforma!

O que mudou em 2017

Além de saber o que significa a declaração do imposto de renda, é sempre importante ficar de olho nas mudanças que podem acontecer de ano para ano. Entre elas estão as seguintes novidades que constam do site da Receita Federal:

A obrigatoriedade de informar o CPF dos dependentes e alimentandos com 12 anos ou mais.

O limite anual de dedução por dependente passou a ser de R$ 2.275,08.

O limite anual de dedução de despesas com educação passou para R$ 3.561,50. Na forma de tributação utilizando o desconto de 20% do valor dos rendimentos tributáveis na declaração (desconto simplificado), a dedução está limitada a R$16.754,34.

Atualização automática: Com a nova funcionalidade de atualização automática do PGD IRPF, é possível atualizar a versão do aplicativo sem a necessidade de realizar o download no sítio da Receita Federal do Brasil na internet. A atualização poderá ser feita, automaticamente, ao se abrir o PGD IRPF, ou pelo próprio declarante, por meio do menu Ferramentas – Verificar Atualizações;

Entrega sem necessidade de instalação do Receitanet: O programa Receitanet foi incorporado ao PGD IRPF 2017, não sendo mais necessária a sua instalação em separado;

Recuperação de nomes: Ao digitar ou importar um nome para um CPF/CNPJ, o sistema armazenará o nome para facilitar o preenchimento futuro. Os nomes armazenados são nomes informados pelo declarante, manualmente ou por meio das funcionalidades de importação, não são fornecidos pelas bases da Receita Federal do Brasil. Após armazenados, os campos referentes aos nomes serão preenchidos automaticamente conforme CPF/CNPJ digitados. A funcionalidade poderá ser desativada no Menu – Ferramentas – Recuperação de Nomes;

Rendimentos isentos e não tributáveis: Com o objetivo de facilitar o preenchimento, a ficha foi remodelada e possui agora as abas “Rendimentos” e “Totais”. As informações são inseridas em “Rendimentos”, selecionando o Tipo de Rendimento.

Rendimentos sujeitos à tributação exclusiva/definitiva: Com o objetivo de facilitar o preenchimento, a ficha foi remodelada e possui as abas “Rendimentos” e “Totais”. As informações são inseridas em “Rendimentos”, selecionando o Tipo de Rendimento.

Solicitação de celular e e-mail: Esta solicitação tem por objetivo ampliar as informações do cadastro de pessoas físicas. A RFB estuda mecanismos seguros para comunicação com o contribuinte, porém essa comunicação somente será realizada após divulgação e autorização prévia do contribuinte.

O que acontece se eu não declarar ou atrasar?

O ideal é que isso nunca ocorra. “Se o contribuinte atrasar a entrega da declaração, correrá uma multa a ser definida junto com as orientações para o IR do ano”, explica José Vignoli, educador financeiro do Portal Meu Bolso Feliz. Caso você simplesmente não declare seu IR, o caso é ainda mais grave e as multas mais altas, podendo chegar a 75 por cento sobre o valor do imposto devido.

Dicas para não se endividar com o imposto de renda

Com tudo isso em mente, nós separamos 5 dicas com a ajuda da economista do SPC Brasil, Marcela Kawauti para você não se enrolar com o IR:

Não deixe o envio do Imposto de Renda para última hora. Com isso, você enfrenta um sistema sobrecarregado, corre o risco de perder o prazo, se enrolar e , consequentemente, pagar multas. Além disso, quanto mais você demora, mais tempo vai ter que esperar por uma eventual restituição.

Já pensando em 2018, caso você se encaixe no padrão que costuma ter que pagar algo para o Governo, comece a planejar esse gasto – comparando com o que pagou no ano anterior – e coloque na lista de custos para o primeiro semestre do ano que vem o valor do IR. Saiba mais na matéria: Faça suas resoluções de início de ano darem certo.

Lembre-se que é possível pagar os impostos à vista ou em, até, oito cotas iguais (a parcela não pode ser menor que R$50). Por isso, é importante fazer as contas para decidir qual a melhor maneira de fazer o pagamento sem desestabilizar as contas do mês.

Se você tiver alguma dúvida na hora de entregar os impostos, faça mesmo assim. “É preferível entregar o IR e depois corrigir algum erro do que não entregar e pagar a multa”, finaliza Marcela.